Installez l'application

Comment installer l'application sur iOS

Suivez la vidéo ci-dessous pour voir comment installer notre site en tant qu'application web sur votre écran d'accueil.

Note.: Cette fonctionnalité peut ne pas être disponible dans certains navigateurs.

Vous utilisez un navigateur non à jour ou ancien. Il ne peut pas afficher ce site ou d'autres sites correctement.

Vous devez le mettre à jour ou utiliser un navigateur alternatif.

Vous devez le mettre à jour ou utiliser un navigateur alternatif.

Fonds obligataire daté à 7 %

lebadeil

❤️

Bonjour

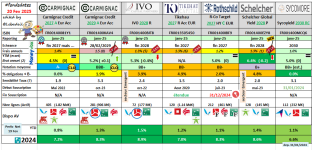

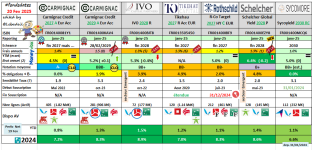

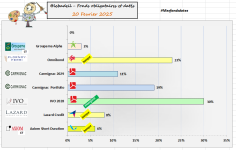

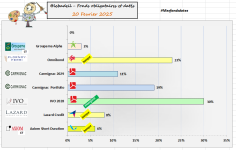

Mise à jour des fonds datés #fondsdates

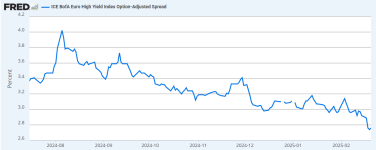

Une semaine globalement en hausse malgré la valse des taux longs europeens, grace à la baisse des spreads HY qui sont battent des records de points bas : 2.74% au 19 Fev (voir courbes un peu plus haut sur cette file)

- Mise à jour des reportings Schelcher 2028 de Janvier

- Reporting Janvier Omnibond pas disponible

- Actualisation des VL

L'OVNI Omnibond continue de monter (avec volatilité) , largement en tête devant tous les autres FO/FD, avec une performance YTD à 2.7%

Carmignac Portfolio 2.2 % et Axiom Oblig 1.7% sont juste derriere

Excellents resultats sur 1.5 mois (à comparer au fonds monetaire à 0.4%)

Enjoy !

Mise à jour des fonds datés #fondsdates

Une semaine globalement en hausse malgré la valse des taux longs europeens, grace à la baisse des spreads HY qui sont battent des records de points bas : 2.74% au 19 Fev (voir courbes un peu plus haut sur cette file)

- Mise à jour des reportings Schelcher 2028 de Janvier

- Reporting Janvier Omnibond pas disponible

- Actualisation des VL

L'OVNI Omnibond continue de monter (avec volatilité) , largement en tête devant tous les autres FO/FD, avec une performance YTD à 2.7%

Carmignac Portfolio 2.2 % et Axiom Oblig 1.7% sont juste derriere

Excellents resultats sur 1.5 mois (à comparer au fonds monetaire à 0.4%)

Enjoy !

Dernière modification:

lebadeil

❤️

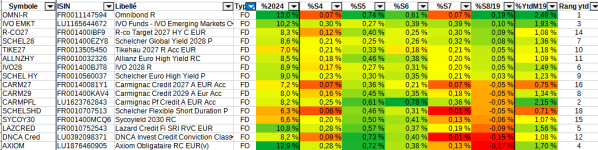

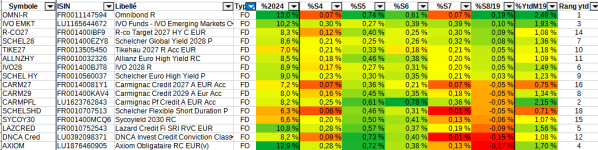

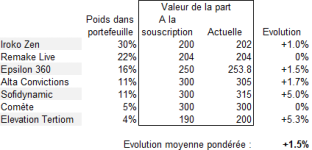

#mesfondsdates

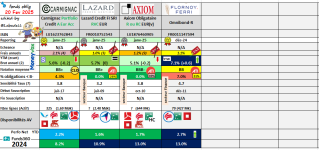

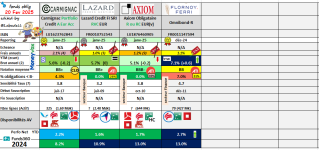

Bonsoir,

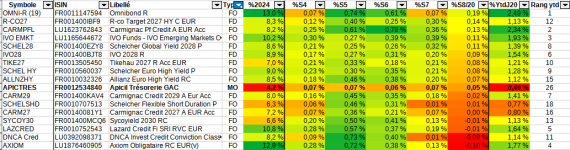

Ci dessous la situation de mon portefeuille en fonds datés / fonds obligataires / Fonds oblig. CT.

J'avais bien dit "I will come back ! ", c'est un retour progressif depuis mi Janvier avec maintenant 25% de mon portefeuille, et je m’arrête là !

Ma crainte est une remontée des spreads HY, qu'il faudra surveiller, au delà de la situation des taux longs.

Je m'attends donc à alléger la voilure en 2025 (mais on je ne sais pas quand ?)

Mes critères de selection :

- choisir des fonds résilients depuis le debut Janvier , avec une notation pas trop basse, et en évitant les fonds bancaires avec ATI > 35% (donc Axiom Oblig.)

- selon disponibilités sur ses AV.

La banque / finance reste porteur en ce debut d'année.

Carmignac Portfolio revenu dans le palmarès de tête, après une phase de convalescence en Q4 2024.

IVO 2028 , pays émergents, affiche aussi un niveau de stabilité, un peu à l’abri des variations de taux longs US et europeens, intéressant dans la rubrique diversification.

Carmignac 2029 maintient toujours un bon niveau de stabilité, et un rendement / risque acceptable.

2 fonds CT et de bonne qualité : Groupama Alpha (profil prudent) et Axiom Short Duration (maturité courte).

Bonsoir,

Ci dessous la situation de mon portefeuille en fonds datés / fonds obligataires / Fonds oblig. CT.

J'avais bien dit "I will come back ! ", c'est un retour progressif depuis mi Janvier avec maintenant 25% de mon portefeuille, et je m’arrête là !

Ma crainte est une remontée des spreads HY, qu'il faudra surveiller, au delà de la situation des taux longs.

Je m'attends donc à alléger la voilure en 2025 (mais on je ne sais pas quand ?)

Mes critères de selection :

- choisir des fonds résilients depuis le debut Janvier , avec une notation pas trop basse, et en évitant les fonds bancaires avec ATI > 35% (donc Axiom Oblig.)

- selon disponibilités sur ses AV.

La banque / finance reste porteur en ce debut d'année.

Carmignac Portfolio revenu dans le palmarès de tête, après une phase de convalescence en Q4 2024.

IVO 2028 , pays émergents, affiche aussi un niveau de stabilité, un peu à l’abri des variations de taux longs US et europeens, intéressant dans la rubrique diversification.

Carmignac 2029 maintient toujours un bon niveau de stabilité, et un rendement / risque acceptable.

2 fonds CT et de bonne qualité : Groupama Alpha (profil prudent) et Axiom Short Duration (maturité courte).

Dernière modification:

lebadeil

❤️

En marge de cette file, pour ceux qui souhaite rentrer par la petite porte dans le monde des actions ETF, j'ai posté une synthèse ici.

https://www.moneyvox.fr/forums/fil/etf-actions.50447/page-24#post-683904

https://www.moneyvox.fr/forums/fil/etf-actions.50447/page-24#post-683904

Nakoyazie1188

Contributeur régulier

Bonsoir @lebadeil

Peux tu m'indiquer le code ISIN de Axiom Short Duration ,

merci

Peux tu m'indiquer le code ISIN de Axiom Short Duration ,

merci

lebadeil

❤️

oui, il est ici dans le tableau des fonds CT, avec ses caractéristiques :Nakoyazie1188 a dit:Bonsoir @lebadeil

Peux tu m'indiquer le code ISIN de Axiom Short Duration ,

merci

https://www.moneyvox.fr/forums/fil/fonds-obligataires-court-terme.51502/page-7#post-682557

pchmartin

Contributeur régulier

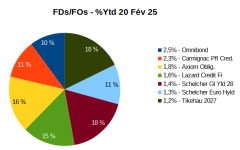

Situation des FDs/FOs au 19 .. Sur les 16 fonds suivis, 8 sont croissance cette semaine( 4 FOs & 4 FDs) et 8 en décroissance ( 5 FOs & 3 FDs) . Le %Ytd varie entre 2,5% ( Omnibond) et 0,71% Schelcher ShD ; soit au dessus d'Apicil Trésorerie ( 0,48%)

luluca

Contributeur régulier

Désolé, je reviens sur la dernière partie de mon post.luluca a dit:Et c'est la que l'ami @Phil17000 va nous dire "alerte" sur le spread ca devient dangereux pour l'avenir.

D'ailleurs est-ce que qqun a lu l'explication que Investir a soudainement supprimé les FO FD de sa liste d'allocation il y a 1 mois ? Ça a tout bonnement disparu

On est bien d'accord que vous n'avez vu nulle part d'explication à la suppression des FD FO de l'allocation d'Investir ? J'aurai aimé voir leur point de vue.

NO2256

Contributeur régulier

Bonjour à tous, net recul des 10 ans allemand à -1,91% et français à -1,04%.

Pour le moment je maintiens mon allocation en FD et FO. Mon horizon d'investissement étant à 1 ou 2 ans, je basculerai la majeure partie en fonds euros avant l'échéance. Pour la même raison, mes FD sont à échéance 2026 ou 2027. Je conserve Carmignac 2027 qui ne croît plus que modérément et Tikehau 2027 qui ne démérite pas cette année. Pas question d'investir sur des fond à échéance 2030 ou 2031, surtout que je n'écarte pas un retour de l'inflation d'ici là avec à nouveau une hausse des taux. Wait and see

@suivre

Pour le moment je maintiens mon allocation en FD et FO. Mon horizon d'investissement étant à 1 ou 2 ans, je basculerai la majeure partie en fonds euros avant l'échéance. Pour la même raison, mes FD sont à échéance 2026 ou 2027. Je conserve Carmignac 2027 qui ne croît plus que modérément et Tikehau 2027 qui ne démérite pas cette année. Pas question d'investir sur des fond à échéance 2030 ou 2031, surtout que je n'écarte pas un retour de l'inflation d'ici là avec à nouveau une hausse des taux. Wait and see

@suivre

pchmartin

Contributeur régulier

Situation des FOs/FDs en Sem 8 au 20 ( sauf Omnibond qui est encore au 19)

9 Fonds font mieux que le fonds monétaire sur la semaine. 7 font moins bien dont 4 négatifs.

En Ytd les 2 Fonds les + faibles sont Schelcher Sh D et Carm 27 qui font 0,77% et 0,80% soit 5,6% et 5,7% en rythme annuel. A l'autre extrémité, en Ytd, les 3 meilleurs Fonds sont Omnibond, Carmignac Pfl et IVO EM

9 Fonds font mieux que le fonds monétaire sur la semaine. 7 font moins bien dont 4 négatifs.

En Ytd les 2 Fonds les + faibles sont Schelcher Sh D et Carm 27 qui font 0,77% et 0,80% soit 5,6% et 5,7% en rythme annuel. A l'autre extrémité, en Ytd, les 3 meilleurs Fonds sont Omnibond, Carmignac Pfl et IVO EM

lebadeil

❤️

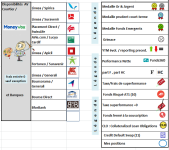

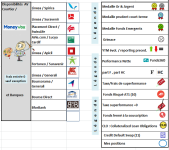

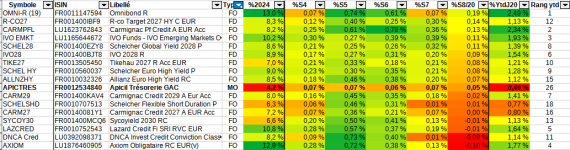

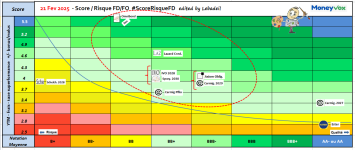

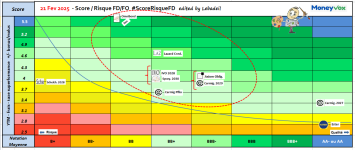

#ScoreRisqueFD

Mise à jour du graphe Score / Risque.

Graphe assez visuel sur les perspectives / risques (différent de l'analyse sur les performances réalisées)

* Score = YTM -frais - taxe superformance +/- bonus/malus , voir les bonus/malus en annotation.

* Risque représenté par la notation moyenne du fonds

Analyse à croiser avec d'autres critères comme les perspectives économiques, situation des taux longs, performances récentes et résilience ......

On retrouve l'OVNI Omnibond en limite haute du graphique !

PS. Je me pose des questions sur la le YTM de Carmignac Portfolio. On avait calculé que le coût du Credit Defaut Swap (CDS) était estimé à 1% , et donc venait dégrader de YTM d'autant.

Ce CDS apparait toujours dans les reportings, donc j'ai gardé ce calcul inchangé.

Pourtant la performance de Carmignac Credit Portfolio sur plusieurs mois semble montrer que le cout de cette couverture n'existe plus.

Help @Phil17000 , un avis si tu passes par la stp ?

Mise à jour du graphe Score / Risque.

Graphe assez visuel sur les perspectives / risques (différent de l'analyse sur les performances réalisées)

* Score = YTM -frais - taxe superformance +/- bonus/malus , voir les bonus/malus en annotation.

* Risque représenté par la notation moyenne du fonds

Analyse à croiser avec d'autres critères comme les perspectives économiques, situation des taux longs, performances récentes et résilience ......

On retrouve l'OVNI Omnibond en limite haute du graphique !

PS. Je me pose des questions sur la le YTM de Carmignac Portfolio. On avait calculé que le coût du Credit Defaut Swap (CDS) était estimé à 1% , et donc venait dégrader de YTM d'autant.

Ce CDS apparait toujours dans les reportings, donc j'ai gardé ce calcul inchangé.

Pourtant la performance de Carmignac Credit Portfolio sur plusieurs mois semble montrer que le cout de cette couverture n'existe plus.

Help @Phil17000 , un avis si tu passes par la stp ?

lebadeil

❤️

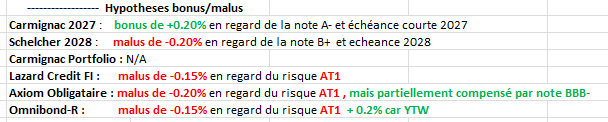

#YTMevo - Evolution YTM de nos fonds datés / fonds obligataires

Globalement, les YTM sont en baisse, à l'exception de l'OVNI Omnibond, au 7e ciel !

Enjoy !

Globalement, les YTM sont en baisse, à l'exception de l'OVNI Omnibond, au 7e ciel !

Enjoy !

lebadeil

❤️

Evolution du Taux 10 ans allemand au 21 Fev, assez volatil depuis debut Décembre 2024,

avec une forte hausse de debut Dec. à mi Janvier. C'est aussi pendant cette période que plusieurs d'entre nous ont une phase d'incertitude sur la suite à donner aux fonds obligataires, puis une période de yoyo depuis mi Janvier à aujourd'hui.

Ce taux évolue dans une fenêtre 2.03 à 2.62.

Evolution du Spread HY pendant cette période Juill 2024 - 20 Fev 2025. Avec un score au plus bas

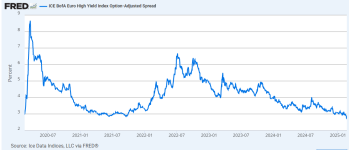

Spread HY sur une plus longue période , 5 ans : on voit qu'on n'est aussi au plus bas ! ... d'où la prudence !

avec une forte hausse de debut Dec. à mi Janvier. C'est aussi pendant cette période que plusieurs d'entre nous ont une phase d'incertitude sur la suite à donner aux fonds obligataires, puis une période de yoyo depuis mi Janvier à aujourd'hui.

Ce taux évolue dans une fenêtre 2.03 à 2.62.

Evolution du Spread HY pendant cette période Juill 2024 - 20 Fev 2025. Avec un score au plus bas

Spread HY sur une plus longue période , 5 ans : on voit qu'on n'est aussi au plus bas ! ... d'où la prudence !

luluca

Contributeur régulier

En fait on est au plus bas niveau de spread HY depuis 5 ans ! Pourtant les temps ne s'y prêtent pas. Augmentation des défaillances dans le monde, non seulement Europe, mais Chine inclus.

@Phil17000 @ApprentiEpargnant @Mat-1975 help ! donnez nous vos commentaires / vos points de vue sur ce niveau de spread.

@Phil17000 Tu es sorti en juillet 24 des FO / FD alors qu'on était au dessus en terme de spread à +3%, aujourd'hui on est à 2,8%. Par contre, si tu étais resté entre juillet et aujourd'hui, tu aurais eu un rendement nettement supérieur aux SCPI nu pro que tu as souscrit. As-tu trop vite anticipé - le fameux "il ne faut pas avoir raison trop tôt" de @lebadeil ?

@Phil17000 @ApprentiEpargnant @Mat-1975 help ! donnez nous vos commentaires / vos points de vue sur ce niveau de spread.

@Phil17000 Tu es sorti en juillet 24 des FO / FD alors qu'on était au dessus en terme de spread à +3%, aujourd'hui on est à 2,8%. Par contre, si tu étais resté entre juillet et aujourd'hui, tu aurais eu un rendement nettement supérieur aux SCPI nu pro que tu as souscrit. As-tu trop vite anticipé - le fameux "il ne faut pas avoir raison trop tôt" de @lebadeil ?

Phil17000

Contributeur régulier

Salut @luluca,luluca a dit:@Phil17000 Tu es sorti en juillet 24 des FO / FD alors qu'on était au dessus en terme de spread à +3%, aujourd'hui on est à 2,8%. Par contre, si tu étais resté entre juillet et aujourd'hui, tu aurais eu un rendement nettement supérieur aux SCPI nu pro que tu as souscrit. As-tu trop vite anticipé - le fameux "il ne faut pas avoir raison trop tôt" de @lebadeil ?

Bonne question. Faisons le calcul.

Les deux fonds que j'avais étaient Carmignac Portfolio Credit et Lazard Euro Corp High Yield.

Entre le 31 juillet et le 20 février, ces deux fonds ont fait de très bonnes performances avec respectivement +4.42% et +5.23%, c'est à dire en moyenne+4.83%

En déduisant les frais de gestion d'AV sur la période, on a 4.83%-0.29% = 4.54%

En enlevant les prélèvements sociaux, on obtient 4.54%*0.828 = +3.76% net

Côté nue-pro SCPI, le portefeuille que j'ai constitué génère TRI de 4.72% net (hors revalorisation des parts).

Entre le 31 juillet et le 20 février, il y a 204 jours, le 4.72% devient +2.61% net

Maintenant, en ce qui concerne les revalorisations de parts :

J'ai probablement fait l'erreur de trop surpondérer Iroko et Remake. Il aurait été possible de faire une meilleure allocation.

Néanmoins, le portefeuille a généré un gain de +1.5% en revalorisation de parts.

Le gain total en nue-pro SCPI sur la période est donc de 2.61%+1.50% = +4.11% net

Donc, pour répondre à ta question : Non, je n'aurais pas eu un rendement supérieur si j'avais conservé ma poche obligataire.

Phil17000

Contributeur régulier

Salut @lebadeil,lebadeil a dit:PS. Je me pose des questions sur la le YTM de Carmignac Portfolio. On avait calculé que le coût du Credit Defaut Swap (CDS) était estimé à 1% , et donc venait dégrader de YTM d'autant.

Ce CDS apparait toujours dans les reportings, donc j'ai gardé ce calcul inchangé.

Pourtant la performance de Carmignac Credit Portfolio sur plusieurs mois semble montrer que le cout de cette couverture n'existe plus.

Help @Phil17000 , un avis si tu passes par la stp ?

Le coût du CDS est de 1% par an, donc seulement 0.08% par mois.

Son impact - relativement faible sur quelques mois - est noyé parmi les autres facteurs de performance : les choix de notation, les choix sectoriels, la sélection de titres; ...

ApprentiEpargnant

Contributeur régulier

Bonjour @lulucaluluca a dit:En fait on est au plus bas niveau de spread HY depuis 5 ans ! Pourtant les temps ne s'y prêtent pas. Augmentation des défaillances dans le monde, non seulement Europe, mais Chine inclus.

@Phil17000 @ApprentiEpargnant @Mat-1975 help ! donnez nous vos commentaires / vos points de vue sur ce niveau de spread.

@Phil17000 Tu es sorti en juillet 24 des FO / FD alors qu'on était au dessus en terme de spread à +3%, aujourd'hui on est à 2,8%. Par contre, si tu étais resté entre juillet et aujourd'hui, tu aurais eu un rendement nettement supérieur aux SCPI nu pro que tu as souscrit. As-tu trop vite anticipé - le fameux "il ne faut pas avoir raison trop tôt" de @lebadeil ?

J'ai personnellement gardé quelques fonds, notamment sur la dette émergente et US.

Mais j'ai arbitré une petite partie de mon allocation vers les SCPIs (10% de mon portefeuille) et une autre sur les fonds euros boostés.

Je n'ai mis que peu sur les SCPIs, que j'ai pris en NP, malgré le timing qui semble adéquat car je ne souhaite pas rendre illiquide une trop grande partie du portefeuille.

En attendant les fonds euros boostés feront très bien l'affaire. À 4.5-5% avant fiscalité on peut attendre sereinement avant de voir les spreads se déchaîner à nouveau.

pchmartin

Contributeur régulier

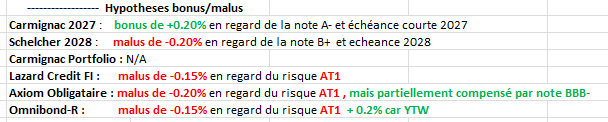

Perso, j'ai arbitré cette semaine mes Groupama Alpha pour des Schelcher Euro HY .. voilà la répartition de mes FDs/FOs qui sont principalement sur les AV Fortuneo & Apicil. Le Ytd au 20 Fév, frais UC déduits est de 1,0%, soit 6,9% en rythme annuel ; sachant qu'il y a eu un AR vers des FO CTs . Pour comparer, le Portefeuille Fonds Actions et ETF World a fait du 3,8% ( frais UC déduits) soit 27,6% en rythme annuel.

Lukas

Contributeur régulier

Bonjour à tous,

Est-ce que vous avez anticipez les élections allemandes de ce weekend dans votre allocation obligataire ? Si oui dans de quelle manière ? Renforcement ? Allègement ? Ou ni l'un ni l'autre ?

Je sais qu'à une époque ici on parlait (beaucoup) des élections françaises, je me demande si vous considérez également celles en Allemagne comme impactante dans le rendement de vos fonds.

Est-ce que vous avez anticipez les élections allemandes de ce weekend dans votre allocation obligataire ? Si oui dans de quelle manière ? Renforcement ? Allègement ? Ou ni l'un ni l'autre ?

Je sais qu'à une époque ici on parlait (beaucoup) des élections françaises, je me demande si vous considérez également celles en Allemagne comme impactante dans le rendement de vos fonds.

pchmartin

Contributeur régulier

J'ai lu que le marché anticipait une victoire des conservateurs CDU/CSU .. et une poussée de l'extrème droite .. j'ai strictement aucune idée de ce que peut donner pour les taux .. et si j'ai des obligations allemandes , elles sont noyées au milieu de centaines d'autres .. donc wait & see pour ma partLukas a dit:Bonjour à tous,

Est-ce que vous avez anticipez les élections allemandes de ce weekend dans votre allocation obligataire ? Si oui dans de quelle manière ? Renforcement ? Allègement ? Ou ni l'un ni l'autre ?

Je sais qu'à une époque ici on parlait (beaucoup) des élections françaises, je me demande si vous considérez également celles en Allemagne comme impactante dans le rendement de vos fonds.

Actualités les plus consultées

Retraite Agirc-Arrco : les 6 dates où vous ne toucherez pas la complémentaire le 1er du mois

Retraite Agirc-Arrco : les 6 dates où vous ne toucherez pas la complémentaire le 1er du mois

Retraite : ce qui change pour l'Aspa, ex minimum vieillesse

Retraite : ce qui change pour l'Aspa, ex minimum vieillesse

Assurance vie 2025 : votre contrat à frais réduit est-il le meilleur ?

Assurance vie 2025 : votre contrat à frais réduit est-il le meilleur ?

Les perdants du nouveau tarif EDF, règles du découvert... Les 5 infos argent de la semaine

Les perdants du nouveau tarif EDF, règles du découvert... Les 5 infos argent de la semaine

Virement Agirc-Arrco décalé, aides CAF... Le calendrier complet des versements en février 2026

Virement Agirc-Arrco décalé, aides CAF... Le calendrier complet des versements en février 2026

Si vous êtes client de ces 4 banques, attention aux prélèvements erronés sur votre compte bancaire

Si vous êtes client de ces 4 banques, attention aux prélèvements erronés sur votre compte bancaire