MAJ juin 2024 : Boum badaboum....!

J'avais préparé un beau reporting, tout beau, comme toujours, pour juin. Il aurait dû être publié il y a 2 jours, samedi 8 juin.

Mais voilà, pris par d'autres occupations plus urgentes, j'ai reporté le reporting.

Et boum, badaboum, tout tombe à l'eau avec cette dissolution de l'Assemblée Nationale décidée par le Président de le République hier soir.

Le titre devait être :

MAJ juin 2024 : La BCE baisse la garde (Oui, c'est un jeu de mots).

Et bien non, la politique vient de sabrer mon beau reporting.

Les élections européennes ont fait bondir le risque politique qui doit désormais prendre plus d’importance dans la valorisation des actions.

Dans un contexte politique perturbé, le 10 ans français grimpe de plus de 12 points de base, à 3,24% ce soir.

L'écart de taux avec l'Allemagne se creuse, passant à 57 points de base (il tourne habituellement autour des 40 points de base).

Sur les actions, Paris perd ce soir 1,35% (plus de 2% en séance). Notre place est lanterne rouge en Europe : Le DAX, BEL, FTSE ou MIB ne perdant que quelques fractions.

Les valeurs sensibles aux taux s'affichent en baisse importante, notamment les bancaires.

Evidemment, il est impossible de faire des projections économiques.. Nous ne savons pas où nous allons. Et ça, les investisseurs en ont horreur !

La baisse des taux décidée par la BCE, et la baisse des coûts de l'énergie, devraient favoriser l'activité en zone Euro, surtout que les entreprises bénéficieront au S2 de bases de comparaisons plus faibles.

Dans ce contexte plus favorable aux actions,

les petites valeurs retrouvent de l'intérêt aux yeux des investisseurs.

Amiral Gestion fait remarquer que

"le marché des small caps a tendance à sous-performer dans les phases de fin de cycle. Les investisseurs préfèrent se réfugier dans des plus grandes entreprises pour diminuer leur risque.".

Plus globalement, les gérants de fonds confirment l’importance de l’environnement macroéconomique et monétaire dans la décision d’achat de petites valeurs.

Selon le bureau Seitosei-Actifin, 74% des gérants déclarent que l’évolution des taux d’intérêts sera le facteur pesant le plus sur leurs décisions.

Cette évolution du regard des investisseurs sur les small-caps est perceptible, et l'est de plus en plus au fur et à mesure que l'on avance dans l'année.

Les petites capi françaises s’en sortent mieux depuis quelques semaines et font beaucoup mieux que les grandes capi :

-> Sur les 2 dernières années, les small-caps affichent un déficit de 25% sur le CAC 40.

-> YTD, renversement de situation, les small-caps affichent un gain de 5% sur le CAC 40.

->

Sur les 2 derniers mois, l'écart s'accentue en faveur des small-caps avec un

différentiel de plus de 13% en faveur des small-caps.

Le CAC small (en bleu) vs le CAC 40 (en mauve)

Suite aux bonnes nouvelles sur la macro, j'ai réduit la part de liquidités afin de renforcer la part actions,

Suite aux bonnes nouvelles sur la macro, j'ai réduit la part de liquidités afin de renforcer la part actions, principalement dans les petites valeurs qui retrouvent des vents favorables depuis quelques mois.

Malheureusement, changement de décor,

les valeurs taux et endettées, les utilities (taxation des entreprises), et les

petites valeurs exposées à notre seul marché domestique

sont impactées.

Evidemment, au regard de ce qui vient d'arriver, l'attentisme sera de mise sur les actions pour ces prochaines semaines et je mets en pause mes achats en actions françaises.... Mais pas sur les autres marchés.

L'intérêt d'une diversification géographique prend aujourd'hui tout son sens.

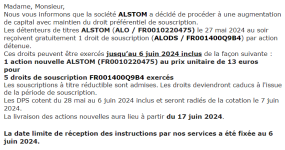

J'ai réalisé ces dernières semaines quelques ajustements sur certains titres du portefeuille :

->

LVMH dont j'ai décidé de réduire la ligne afin de concentrer ma position Luxe sur

Hermès.

Je suis plutôt déçu par les décisions prises dernièrement par LVMH, comme le rachat du magazine Paris Match au groupe Lagardère.

Les accointances entre Bernard Arnault et Arnaud Lagardère ne sont pas récentes, et je me demande parfois où est la frontière entre business d'entreprise, donc intérêts de l'entreprise et des actionnaires, et amitiés personnelles, donc intérêts individuels des 2 personnages.

->

Trigano consolide (-9% en 1 mois), pénalisé par les inquiétudes sur la validation ou non du rachat de la division Habitat de Beneteau. Les perspectives sur l'activité principale du camping-car semblent être moins porteuses. J'ai allégé en profitant d'un retour de ma ligne dans le vert.

->

Pernod Ricard : Je réduis légèrement la ligne qui est en petite MV afin de ne pas avoir une exposition trop forte (j'ai une ligne Rémy Cointreau) au secteur des Vins & Spiritueux qui a du mal à redémarrer.

Au rang des achats, j'ai commencé les lignes suivantes :

->

Planisware (intro récente), éditeur de logiciels français, spécialisé dans les solutions de gestion de projets.

->

Nexity : La faiblesse actuelle des cours m'a incité à ouvrir une ligne sur le titre. Des actions achetées à moins de 12€ alors qu'elles culminaient à plus de 50€ en 2018..... La baisse des taux qui vient de démarrer en Europe devrait relancer l'immobilier et profiter à Nexity. D"où la création de cette ligne.

Mais peut-être un mauvais choix suite aux récents événements politiques !! A surveiller.

->

Je profite de la forte volatilité de VusionGroup pour faire des aller/retour sur la valeur. L'action s'est affichée en forte hausse suite à l'annonce d’un nouveau volet de déploiement de ses solutions chez Walmart. Le montant de la commande s’élève à environ 1 Md€. Le contrat prévoit par ailleurs une extension fonctionnelle de la solution logicielle. Vendu à 173€, je rachète le titre à 141€ une dizaine de jours plus tard suite à l'attaque d'un fonds spéculatif britannique évoquant des "

irrégularités comptables".

->

Inditex : Propriétaire de 7 marques d'habillement, dont Zara, vient de publier d'excellents résultats (+7% au T1 2024 et +12% en mai), améliore sa marge et sa trésorerie. Un titre bien géré qui a, selon les propos tenus par l'entreprise, "

d'importantes possibilités de croissance future". C'est ce que l'on aime bien entendre de la bouche d'un dirigeant d'entreprise.

->

Exosens : société de haute technologie spécialisée dans les technologies de détection et d’imagerie électro-optiques. C'est sous le nom de Photonis que nous connaissons l'entreprise qui était convoitée par l'américain Teledyne. Les activités sensibles du groupe, allant des lunettes de vision nocturne à l'instrumentation nucléaire, en passant par les équipements de guerre électronique ou la vision industrielle, ont poussé le gouvernement français à bloquer la tentative de rachat de la part de Teledyne.

Exosens arrive en bourse. J'ai ouvert une ligne sur ce titre.

->

Pluxee : La ligne a été renforcée.

->

Inpost : La ligne a été renforcée.

->

Esker : La ligne a été renforcée.

->

Orpéa : La ligne a été renforcée.

Au 10/06/2024, le portefeuille progresse de 37 850€ par rapport au 1er janvier : +13,96% YTD

Pour rappel :

Le portefeuille est en progression sur 1 mois. Il affichait un gain de +12,73% YTD le mois dernier.

Quelques grosses lignes assurent la progression du portefeuille sur le mois, dont une,

NVidia qui grimpe de 35% sur le mois précédent.

Son poids important dans le portefeuille, 4ème ligne et 20 000€ investis, explique à lui seul la bonne tenue du portefeuille.

D'autres grosses lignes contribuent aussi, et de manière non négligeable, à la performance :

-

Eli Lilly +13%

-

Novo Nordisk +8%

-

ASML +12%

Et, dans une moindre mesure :

-

Microsoft +3%

Le portefeuille au 10 juin : +13,96% YTD

ça serait plus simple.

ça serait plus simple.

.

.

C'est mon côté breton qui parle !

C'est mon côté breton qui parle !

, est ce à cause d'une dette relativement élevée ? (chez moi comme partout dans le monde, les produits et processeurs INTEL sont pourtant absolument partout ! voire irremplaçable non ? et j'ai d'ailleurs beaucoup d'admiration)

, est ce à cause d'une dette relativement élevée ? (chez moi comme partout dans le monde, les produits et processeurs INTEL sont pourtant absolument partout ! voire irremplaçable non ? et j'ai d'ailleurs beaucoup d'admiration)