flatty35

Contributeur régulier

Connaissant corum, je vote pour les frais et les délais de jouissance standards des SCPIsgden a dit:On n'a pas d'info sur les frais des Scpi

Suivez la vidéo ci-dessous pour voir comment installer notre site en tant qu'application web sur votre écran d'accueil.

Note.: Cette fonctionnalité peut ne pas être disponible dans certains navigateurs.

Connaissant corum, je vote pour les frais et les délais de jouissance standards des SCPIsgden a dit:On n'a pas d'info sur les frais des Scpi

Ce serait dommage de faire un contrat dont le poids des SCPI est important avec des délais de jouissance de plusieurs mois alors que dans les autres contrats ce n'est pas le cas. Ce serait contre productif car je préfère payer 0,5% chez spirica sans délai que 0,39% chez louve avec des délais de jouissanceflatty35 a dit:Connaissant corum, je vote pour les frais et les délais de jouissance standards des SCPIs

Ce serait étonnant que Corum qui est le gestionnaire derrière déroge a sa propre règle, mais peut être étant donné les frais d uc. Attendons les conditions généralesgden a dit:Ce serait dommage de faire un contrat dont le poids des SCPI est important avec des délais de jouissance de plusieurs mois alors que dans les autres contrats ce n'est pas le cas. Ce serait contre productif car je préfère payer 0,5% chez spirica sans délai que 0,39% chez louve avec des délais de jouissance

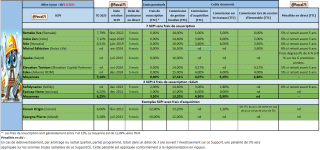

Les derniers calculs ne sont pas exactes sur la fin car en direct je n'ai pas compté le crédit d'impôt, et pas non plus la partie ps sur la partie française éventuelle, faudra fais les calculs cas par casflatty35 a dit:Je reprend mon poste dans le fil SCPI ici : pour moi l'usage de louve Infinity serait surtout en complément d'autres AV :

- 55% de SCPIS hors corum pour diversifier la partie SCPI et profiter du crédit d'impot sur les SCPI non corum (avec faibles frais).

- 35 % d'ETF (pas pire que les autres AV la dessus) - Il manque notablement un ETF Emerging pour pouvoir répartir son investissement un peu plus précisément.

- 10 % de F€ car ca ne se refuse pas avec un fond euro a 4.65% l'année dernière

Pourquoi pas de SCPI corum ou de fonds obligataires Corum ? Car on peut les avoir sans frais d'UC au sein d'une AV corum Life (avec 25% de F€)

Qu'est ce qu'on gagne avec cette AV :

- la récupération du crédit d'impot sur les SCPI non corum

- les frais d'UC bas (sur SCPIs & ETF)

- un bon F€ sur la petite partie de 10%

La partie crédits d'impots est super intéressante. Admettons un taux de distri de 6% net d'impot étranger :

- en direct, en TMI 30% on va payer 30% - crédit d'impot, soit 4.45% totalement net d'impot

- en AV : au début, on paie flat tax (30%) sur (6%- 0.39%) de frais d'UC, soit 3.9%, ensuite on peut profiter des retraits a 17.2%, ce qui donne de l'imposition à 4.6%. Et si on capitalise, on récupère le rendement de 5.6% complètement pour le placer, ce qui est "impossible" en direct.

25% capitalisant et 25% distribuant ça passe il me semble chez apicil. Par contre epsicap nano s'europeanise vitesse grand V ça va faire moins sens en AV. Quoi que avec la récup du crédit d impotOdy a dit:Bonjour à tous

Mais pourra-t-on verser 55% sur la SCPI Epsicap Nano uniquement, sans compléter avec une autre SCPI ? Ce serait bien. C'est une Très bonne SCPI, rare en AV.

ou bien Louve Infinity s'alignera (peut-être) pour cette SCPI sur l'AV Linxea Zen-Apicil, et c'est pénible : limité à 25% du versement et de l'encours, versement par papier uniquement, et elle n'est pas disponible en arbitrage. un point positif : délai de jouissance 2 mois seulement par rapport à d'autres .

@calimero77 je crois que les frais d'entrée sur cette SCPI en AV ne sont pas 5% mais 3.5 %. Je me souviens que @Pascal 75 ou quelqu'un d'autre, avait fait le calcul sur ce fil.

Cdlt

Bonjour,flatty35 a dit:Quoi que avec la récup du crédit d impot

oui ;Ody a dit:Bonjour à tous

Mais pourra-t-on verser 55% sur la SCPI Epsicap Nano uniquement, sans compléter avec une autre SCPI ? Ce serait bien. C'est une Très bonne SCPI, rare en AV.

ou bien Louve Infinity s'alignera (peut-être) pour cette SCPI sur l'AV Linxea Zen-Apicil, et c'est pénible : limité à 25% du versement et de l'encours, versement par papier uniquement, et elle n'est pas disponible en arbitrage. un point positif : délai de jouissance 2 mois seulement par rapport à d'autres .

@calimero77 je crois que les frais d'entrée sur cette SCPI en AV ne sont pas 5% mais 3.5 %. Je me souviens que @Pascal 75 ou quelqu'un d'autre, avait fait le calcul sur ce fil.

Cdlt

Lukas a dit:Si on résume ce que l'on sait pour les SCPIs :

- 7 SCPIs dont 4 hors Corum : Epargne Pierre Europe, Epsicap Nano, Sofidynamic, Cristal Life

- investissement limité à max 55%

- part capitalisante (option à l'étude pour du distribuant)

- pas de frais de sortie hors Sofidynamic

- frais de gestion 0,39% (0,35% pour les 1ers souscripteurs)

Le délai de jouissance est de combien chez louve? Je n'ai pas vu l'info passer.luluca a dit:Bonjour,

Merci Lukas pour le résumé. Je partage mon avis personnel sur le sujet :

1) Il est dommage que, pour un assureur Corum spécialisé en SCPI et un distributeur Louve également positionné sur ce segment, les mêmes barrières soient appliquées que chez Apicil ou Generali.

Même Spirica contourne cette limite via arbitrage.

--> Selon moi, Louve aurait dû négocier avec Corum une orientation assurance-vie “SCPI” plus cohérente avec leur cœur d’expertise.

2) Si je souhaitais investir dans une assurance-vie avec des SCPI Corum, j’irais directement chez Corum, qui ne facture aucun frais de gestion.

De plus, l’arrivée prochaine des ETF chez Corum est inévitable.

--> L’intérêt d’aller chez Louve se limiterait alors aux 4 SCPI non-Corum proposées.

3) Comparatif Spirica vs Louve

a) Spirica offre un choix bien plus large de SCPI.

b) Chez Spirica, aucun délai de jouissance (entrée en jouissance dès le 1er jour suivant l’investissement), contrairement à Louve.

c) Louve applique des pénalités sur une SCPI à faibles droits d’entrée pendant 8 ans — du jamais vu en assurance-vie. Chez Spirica, la limite est 3 ans maximum.

d) Spirica propose des SCPI sans droits d’entrée (ex. : Iroko, Remake), tandis que Louve n’indique aucune remise éventuelle sur ses SCPI.

e) Je ne comprends pas comment Louve a pu “bien négocier” avec Corum :

f) Côté frais, la différence est minime : 0,50 % chez Spirica contre 0,39 % / 0,35 % chez Louve. Rien de déterminant.

- seulement 10 % en fonds euros autorisés chez Louve,

- contre 25 % chez Corum (hors période promo de boost qui peut augmenter le taux),

- alors que la limite en SCPI reste identique.

👉 10 % en fonds euros, c’est beaucoup trop bas — jamais vu sur les AV que nous suivons.

g) Enfin, choisir un assureur établi depuis plusieurs années (Spirica), adossé au Crédit Agricole, me semble plus rassurant que de tester une plateforme encore en phase de lancement “bêta”. Les aléas techniques et administratifs des débuts sont inévitables.

Je ne détaille pas davantage (notamment sur le nombre d’unités de compte, très supérieur chez Spirica), mais pour moi, Louve ne concurrence pas sérieusement Spirica à ce stade. Je passe donc mon tour sur Louve.

L’offre pourrait devenir intéressante si Louve parvient à :

- obtenir la même proportion de 25 % en fonds euros que Corum,

- supprimer la barrière des 55 % en SCPI,

- et s’aligner sur les standards du marché concernant le délai de jouissance et les pénalités de sortie SCPI.

Bonjour, j'abonde dans votre sens sur la plupart des sujets, je me permet de rajouter quelques éléments pour tempérer un peu :luluca a dit:Bonjour,

Merci Lukas pour le résumé. Je partage mon avis personnel sur le sujet :

1) Il est dommage que, pour un assureur Corum spécialisé en SCPI et un distributeur Louve également positionné sur ce segment, les mêmes barrières soient appliquées que chez Apicil ou Generali.

Même Spirica contourne cette limite via arbitrage.

--> Selon moi, Louve aurait dû négocier avec Corum une orientation assurance-vie “SCPI” plus cohérente avec leur cœur d’expertise.

2) Si je souhaitais investir dans une assurance-vie avec des SCPI Corum, j’irais directement chez Corum, qui ne facture aucun frais de gestion.

De plus, l’arrivée prochaine des ETF chez Corum est inévitable.

--> L’intérêt d’aller chez Louve se limiterait alors aux 4 SCPI non-Corum proposées.

3) Comparatif Spirica vs Louve

a) Spirica offre un choix bien plus large de SCPI.

b) Chez Spirica, aucun délai de jouissance (entrée en jouissance dès le 1er jour suivant l’investissement), contrairement à Louve.

c) Louve applique des pénalités sur une SCPI à faibles droits d’entrée pendant 8 ans — du jamais vu en assurance-vie. Chez Spirica, la limite est 3 ans maximum.

d) Spirica propose des SCPI sans droits d’entrée (ex. : Iroko, Remake), tandis que Louve n’indique aucune remise éventuelle sur ses SCPI.

e) Je ne comprends pas comment Louve a pu “bien négocier” avec Corum :

f) Côté frais, la différence est minime : 0,50 % chez Spirica contre 0,39 % / 0,35 % chez Louve. Rien de déterminant.

- seulement 10 % en fonds euros autorisés chez Louve,

- contre 25 % chez Corum (hors période promo de boost qui peut augmenter le taux),

- alors que la limite en SCPI reste identique.

👉 10 % en fonds euros, c’est beaucoup trop bas — jamais vu sur les AV que nous suivons.

g) Enfin, choisir un assureur établi depuis plusieurs années (Spirica), adossé au Crédit Agricole, me semble plus rassurant que de tester une plateforme encore en phase de lancement “bêta”. Les aléas techniques et administratifs des débuts sont inévitables.

Je ne détaille pas davantage (notamment sur le nombre d’unités de compte, très supérieur chez Spirica), mais pour moi, Louve ne concurrence pas sérieusement Spirica à ce stade. Je passe donc mon tour sur Louve.

L’offre pourrait devenir intéressante si Louve parvient à :

- obtenir la même proportion de 25 % en fonds euros que Corum,

- supprimer la barrière des 55 % en SCPI,

- et s’aligner sur les standards du marché concernant le délai de jouissance et les pénalités de sortie SCPI.

Le délai de 8 ans de pénalités c'est seulement pour la SCPI Sofidynamic non ?flatty35 a dit:L'intérêt principal pour moi réside dans les noms des SCPI proposées hors Corum + la récupération du crédit d'impot, avec frais d'UC bas. Le délai de 8 ans de pénalité est important cela dit et vient amoindrir l'intérêt, je ne l'avais encore pas vu :/

Cette réduction d'impôt va bien passer à 1 500 euros maximum en 2026

Cette réduction d'impôt va bien passer à 1 500 euros maximum en 2026

Placement : combien d'argent faut-il avoir de côté pour être rentier ?

Placement : combien d'argent faut-il avoir de côté pour être rentier ?

Impôts : ce qui va changer avec ce budget 2026 finalement adopté par l'Assemblée

Impôts : ce qui va changer avec ce budget 2026 finalement adopté par l'Assemblée

Taux du Livret A en danger, facture EDF, billets d'avion... Ce qui change en février 2026 pour votre budget

Taux du Livret A en danger, facture EDF, billets d'avion... Ce qui change en février 2026 pour votre budget

Assurance vie : une demi-surprise pour le taux 2025 des contrats BNP Paribas

Assurance vie : une demi-surprise pour le taux 2025 des contrats BNP Paribas

Taux assurance vie 2025 : encore un mauvais rendement pour cette mutuelle

Taux assurance vie 2025 : encore un mauvais rendement pour cette mutuelle