Le marché high yield euro a connu fin mars l’une de ses pires semaines des dernières années. Trois des émetteurs les plus importants de ce marché ont annoncé coup sur coup des restructurations de dette : Intrum, Altice France et Ardagh. Outre-Manche, c’est Thames Water qui est en défaut. Malgré ces chocs, le marché high yield n’a pas flanché. Les spreads de crédit du haut rendement se sont bien sûr écartés, mais de seulement 15 points de base (pb), à 354 pb (indices Bloomberg corporate HY). A ces niveaux, ils restent plus de 40 pb sous leur niveau de début d’année. De même, le marché primaire est resté actif avec cette semaine encore trois nouvelles émissions annoncées pour 1,3 milliard d’euros : TUI Cruises, Techem et Avolta (Dufry). Si le

coup de force tenté par Altice France [lien réservé abonné] auprès de ses créanciers est une pièce essentielle, c’est l’ensemble de ces restructurations, et celles à venir, qui façonnent le changement de sentiment des investisseurs high yield.

Des dossiers bien identifiés

S’il n’y a pas eu d’effondrement du marché high yield c’est avant tout parce que ces dossiers en difficulté étaient bien identifiés, et plus ou moins intégrés dans les prix des obligations par les investisseurs (hors cas spécifique d’Altice France).

«Ce qui est vraiment nouveau, c’est qu’il y avait jusque-là peu de défauts et les quelques situations difficiles étaient des émetteurs peu connus et petits», indique Gilles Frisch, directeur gestion high yield chez Mandarine Gestion.

Le seul événement de crédit (p

otentiellement considéré comme un défaut par les agences [lien réservé abonné] de notation du fait dz l'échange de la dette distressed après

l’accord conclu en janvier dernier) [lien réservé abonné] sur le marché euro cette année a été Atalian. Si Altice, Intrum, et Ardagh ont annoncé l’ouverture de négociations en vue de la restructuration de leur dette, ils ne sont pas pour le moment en défaut.

«Un événement de crédit pourrait être évité dans le cas d’Intrum, selon Gilles Frisch.

La société de recouvrement de crédit a quasiment les liquidités pour couvrir son échéance 2025 et a juste besoin de quelques années de sursis, offertes par une extension de maturité de sa dette court terme, pour réussir un retour à meilleure fortune grâce à son activité de services.» Les cas Altice et Ardagh sont plus compliqués et risquent de donner lieu à des défauts.

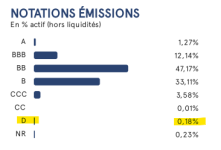

Seul le segment CCC, qui concentre la plupart des émetteurs en difficulté, s’est ajusté après les annonces d’Altice, d’Intrum et d’Ardagh, effaçant la performance du début d’année (+8% suivi de -8%).

«Cela signifie que le marché a bien joué son rôle vis-à-vis de ces situations à risque», ajoute le gérant.

«Depuis deux ans, nous avons eu une multiplication des défauts ou des restructurations, observe Akram Gharbi, responsable de la gestion obligataire high yield chez La Française AM.

Tous ces dossiers ont pour point de commun des acquisitions à tout-va grâce à la politique de taux zéro avec un endettement non maîtrisé, dont ils payent aujourd’hui le prix avec la hausse des taux».

Plus de prime aux émetteurs français

L’un des problèmes, note un gérant

high yield, est que cela touche de plus en plus d’émetteurs français importants qui avaient jusque-là bénéficié d’un «put» implicite.

«A chaque fois ces dernières années, les entreprises françaises ont bénéficié du secours de l’Etat, pour des considérations stratégiques ou d’emploi. Cela avait été le cas pour Alcatel, Areva, CMA-CGM ou Air France. Ce que les dernières restructurations nous disent est que ce ‘put’ n’est plus d’actualité.» Les émetteurs français en difficulté perdant ce bénéfice devraient donc perdre cette prime.

«Je ne serais pas surpris que d’autres dossiers surgissent à nouveau, poursuit le gérant.

Or tout le monde détient en portefeuille certains émetteurs dont il est tabou de ne pas être dessus.»

Une hausse des défauts

Une autre conséquence est potentiellement une hausse des taux de défaut.

«Les situations difficiles (distressed) augmentent et la hausse des taux devient compliquée pour certaines sociétés déjà très endettées, indique Nicolas Forest, responsable de la gestion chez Candriam.

Nous nous attendons à ce que celui-ci continue d’augmenter légèrement à 5% aux Etat-Unis et 4,5% en Europe, sur la base des données de S&P». En passant d’un monde de taux extrêmement bas à des taux plus élevés qui fragilisent certains modèles d’affaires, cette normalisation est logique.

«Si ces annonces de restructuration n’ont eu que peu d’impact sur les spreads high yield, cela va avoir des conséquences sur les taux de défaut», estime également Akram Gharbi. Pour ce dernier, ils pourraient bondir à 4,5% (en volume de dette sur 400 milliards d’euros) sur le marché euro si les restructurations annoncées basculent finalement en défaut. C’est nettement plus élevé que les prévisions des agences de notation en début d’année sur 12 mois.

La moyenne depuis 20 ans a été de 2,5%. Et ce taux de défaut risque d’être encore plus élevé, selon Akram Gharbi.

«D’autres dossiers sont potentiellement à risque», juge le gérant. C’est le cas

notamment de Grifols [lien réservé abonné], pour qui l’accès au marché est fermé et dont les prix des CDS (credit default swaps) anticipent une probabilité de défaut de 20-25%. Le gérant de La Française AM ne serait pas étonné de voir un taux de défaut de 5,5%-6% sur 12 mois, ce qui serait le niveau le plus élevé depuis le début du quantitative easing de la Banque centrale européenne.

Une note d’optimisme

Tout n’est pas catastrophique sur le marché high yield.

«Il y a finalement moins de dossiers en restructuration ou en défaut qu’anticipé, souligne Gilles Frisch.

Deux des émetteurs qui faisaient le plus peur aux investisseurs ces derniers mois sortent pour le moment par le haut : United Group et Eutelsat». L’opérateur français de satellites

vient de boucler l'émission d’une obligation de 600 millions d’euros [lien réservé abonné], avec certes un coupon de 9,75% mais qui lui permet de refinancer en partie l’obligation octobre 2025.

«C’est cher, mais ils sont parvenus à le faire», indique ce dernier. De son côté, l’opérateur télécoms d’Europe de l’Est a réussi à se désendetter grâce à la vente de son activité de tours télécoms dans les Balkans et à repousser ses échéances en émettant 1,73 milliard d’euros d’obligations en début d’année (une première triple tranche puis une quatrième obligation à cinq jours d’intervalle).

De plus, une amélioration de la conjoncture en Europe, mais surtout la baisse des taux et le resserrement des spreads (hors situations de stress), devraient permettre à davantage d’émetteurs de taille moyenne d’accéder au marché, selon Nicolas Forest. Un sentiment partagé par Gilles Frisch :

«Le resserrement des spreads dans la catégorie B et la baisse des taux donnent de l’air aux sociétés les plus fragiles qui vont pouvoir refinancer par anticipation leurs échéances à venir», indique Gilles Frisch. Les années 2025 à 2027 sont des échéances très importantes de refinancement de dettes émises à partir de 2020-2021. Avec un coût nettement plus élevé. Mais les situations les plus difficiles continueront de rester à l’écart du marché, surtout après le choc provoqué par Altice.

)

)