mvhrb888

Contributeur régulier

@Buffeto a deux profils sur le forum ?SaintBol a dit:Et pourtant Indien vaut mieux que deux tu l'auras.

Suivez la vidéo ci-dessous pour voir comment installer notre site en tant qu'application web sur votre écran d'accueil.

Note.: Cette fonctionnalité peut ne pas être disponible dans certains navigateurs.

@Buffeto a deux profils sur le forum ?SaintBol a dit:Et pourtant Indien vaut mieux que deux tu l'auras.

S'il fonctionne aussi bien que la dernier fois... Vladimir a eu une coupure son au bout de deux minutes et Henri a continué en faisant du placement produit en solo ...on n'a jamais plus entendu Vladimir.. la communication à propos de leurs délégations de gestion n'est déjà pas limpide....cela ne met pas en confiance.nico37 a dit:Pour info

Afficher la pièce jointe 47504

Entre tensions géopolitiques, économiques ou encore budgétaires, bien investir son épargne demande actuellement souplesse et agilité. A quoi faut-il s’attendre sur les marchés financiers en cette fin d’année 2025 ? Quels types d’investissements privilégier au sein de vos contrats d’assurance vie et PER ?

Pour vous guider et répondre à vos questions, nous sommes heureux de vous proposer de participer à notre prochain webinaire qui aura lieu le jeudi 16 octobre 2025 à 18h

Nos intervenants

Vladimir Danesi

Directeur Multigestion swisslife

Henri Réau

Directeur du développement placement direct

Pour répondre à vos questions, Henri Réau, Directeur du développement de Placement-direct.fr sera accompagné de Vladimir Danesi, Directeur multigestion chez Swiss Life Banque Privée.

normal c'est le DG de Swisslife , c'est suisssssse !! ca ne se repart pas en 5 mn la connexion perdue!!miche665 a dit:S'il fonctionne aussi bien que la dernier fois... Vladimir a eu une coupure son au bout de deux minutes et Henri a continué en faisant du placement produit en solo ...on n'a jamais plus entendu Vladimir.. la communication à propos de leurs délégations de gestion n'est déjà pas limpide....cela ne met pas en confiance.

@PendragonJackieChan a dit:On ne pourrait pas avoir le raisonnement inverse en se disant que l'euro a deja bien monte et qu'il est plus susceptible de redescendre dans le futur donc meilleur point d'entree qu'avant pour acheter du SP500 non hedge ?

Sur du CT, comment deviner que le dollar va continuer à baisser et pas l'inverse ?

Sur du LT, on a un meilleur point d'entree qu'avant pour acheter du non hedge

Sur du hedging, je pense qu'il est plus relevent de regarder l'évolution sur plus long terme (6 mois-1 an), sauf a changer son allocation entre hedged et non hedged chaque mois ce qui me semble ambitieux.JackieChan a dit:@Pendragon

J'avais encore raison, au moins pour ce mois ci

Le mois suivant, euh je ne sais pas. C'est difficile à prévoir l'euro/dollar.

Afficher la pièce jointe 47697

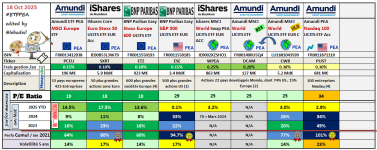

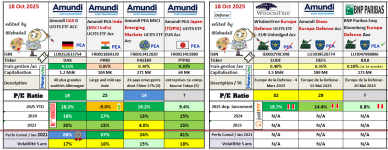

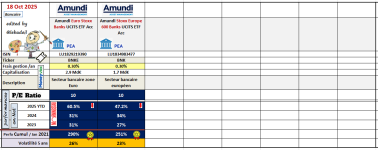

En bas du tableau se trouvent quelques coquilles.lebadeil a dit:Mise à jour du tableau, avec une selection d'ETFs, éligibles au PEA (sauf 2 ETF Defense)

OK merci , je vais corriger.Jeune_padawan a dit:Bonsoir,

En bas du tableau se trouve quelques coquilles.

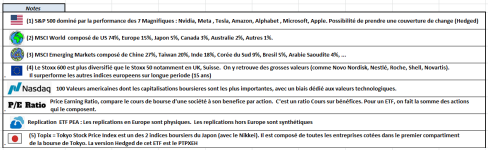

- Certains ETF européens peuvent être synthétiques.

- Le Nasdaq est une bourse et un indice, l'ETF de votre tableau suit le Nasdaq 100.

- Au niveau du Topix (bourse japonaise), il couvre la plupart des actions sur le marché principal (Prime Market) et certaines actions sur le marché standard (Standard Market) et ceux depuis 2022.

Le Topix compte 1700 sociétés environ (l'ETF de votre tableau en suit 1670) là où le marché principal en compte un peu plus de 1800.

Vous pouvez vous aider de ce résumé des principaux indices mondiaux : https://www.moneyvox.fr/forums/fil/principaux-indices-boursiers.53205/#post-732548

C'est ça pour l'€ Stoxx Banks, on est à 10 d'après l'émetteur j'ai 9,9 en faisant le calcul à la main.lebadeil a dit:Une idée pour le niveau du PE Ratio = 10 des bancaires ?

OK.Jeune_padawan a dit:C'est ça pour l'€ Stoxx Banks, on est à 10 d'après l'émetteur j'ai 9,9 en faisant le calcul à la main.

Pour le Stoxx Europe 600 Banks on est à 10,4 avec les banques anglaises qui rehausse le PE général.

J'avais mal compris la question.lebadeil a dit:Sans chercher le chiffre apres la virgule, ma question portait sur pourquoi un PE aussi bas pour les bancaires ? est ce reelement comparable aux PE des autres ETF ?

Pour un secteur pas sexy, la perf est impressionnante, ça le rend quand même un peu sexy ! De mon côté c'est plutot l'historique des 5 dernières années qui fait peur, avec un sentiment que l'essentiel de ce qui était à prendre a été pris, la fameuse peur de rentrer sur le hautJeune_padawan a dit:J'avais mal compris la question.

Les banques européennes et encore plus les banques de la zone € sont très faiblement valorisées à cause de plusieurs facteurs :

- Réglementation plus importante avec des contraintes de fonds propres plus importants que les américaines et des couts de fond propre plus important

- Méfiance envers les banques depuis la crise grecque

- Forte concurrence et c'est pour ça que les opérateurs de marché voit d'un bonne oeil les opérations de fusion/OPA sur le secteur.

- Le secteur n'est pas sexy, la mode est à l'IA.

Bof, c'est un effet de rattrapage. La tech US parait bien plus sexy : plus de promesses de bénéfs ! Mais cela reste des promesses ...flatty35 a dit:Pour un secteur pas sexy, la perf est impressionnante, ça le rend quand même un peu sexy !

la Tech US , ca sera des benefices, ou aussi le trou abyssal .... Il faut y croire !Jeune_padawan a dit:Bof, c'est un effet de rattrapage. La tech US parait bien plus sexy : plus de promesses de bénéfs ! Mais cela reste des promesses ...

Possible le spectre d'une bulle se rapproche. Mais les gros doigts s'en foutent : au moment où cela décrochera ils se retireront entrainant le marché avec. C'est le jeu.lebadeil a dit:ou aussi le trou abyssal

J'essaie d'être assez loin de la tech US aussi. J'ai eu du AMD cette année parce que je considérais que l'écart d'avolution Nvidia AMD allait se résorber), j'essaie d'etre un peu plus sur les marchés connexes avec des PER plus raisonnables (actuellement Samsung Electronics) pour profiter quand même de l'effet d'aubaine de l'IA actuellement. Mais mon portefeuille est complètement sous exposé à l'US en ce moment. Tu penses que les banques européennes ont les moyen de continuer a rééditer de bonnes performances ? Si par exemple une bulle IA devait éclater, est ce que les transactions et les revenus des banques ne chuterait pas drastiquement (même européennes) ?Jeune_padawan a dit:Bof, c'est un effet de rattrapage. La tech US parait bien plus sexy : plus de promesses de bénéfs ! Mais cela reste des promesses ...

Amha, la bulle IA semble tout de même extrêmement probable ... le "quand" va-t-elle éclater ou se dégonfler est une autre question, mais on peut tout de même réfléchir aux pistes pour atténuer ses effetsniklos a dit:Si une bulle IA existe et qu'elle vient a éclater, je pense que ça emportera le monde dit "développé" entier dans son sillage. Je vois mal l'Europe résister a une grosse crise boursière aux USA.

En tout cas, historiquement, quand les USA toussent, l'Europe s'enrhume systématiquement.

Perso, je n'en sais rien. Je n'ai pas les compétences pour prétendre savoir.D-Jack a dit:Amha, la bulle IA semble tout de même extrêmement probable

Tout à fait. Mais il me semble que le propre d'une bulle est qu'elle peut éclater à tout moment et que personne ne sait vraiment quand ça va arriver !?D-Jack a dit:le "quand" va-t-elle éclater ou se dégonfler est une autre question

C'est tout à fait exact. Et je ne peux même que le recommander.D-Jack a dit:mais on peut tout de même réfléchir aux pistes pour atténuer ses effets

Bonjour,niklos a dit:Perso, je n'en sais rien. Je n'ai pas les compétences pour prétendre savoir.

Tout à fait. Mais il me semble que le propre d'une bulle est qu'elle peut éclater à tout moment et que personne ne sait vraiment quand ça va arriver !?

C'est tout à fait exact. Et je ne peux même que le recommander.

Cependant, je me demande si investir en Europe est vraiment une bonne solution.

« Nous avons 78 et 74 ans. Est-ce une bonne idée de prendre une assurance vie pour transmettre à notre fils ? »

« Nous avons 78 et 74 ans. Est-ce une bonne idée de prendre une assurance vie pour transmettre à notre fils ? »

Le CAC 40 respire....Le journal de la Bourse du vendredi 6 février

Le CAC 40 respire....Le journal de la Bourse du vendredi 6 février

Impôts : la fin du paiement par chèque est programmée pour 2027

Impôts : la fin du paiement par chèque est programmée pour 2027

Le Crédit Mutuel veut « aller plus vite » sur la banque en ligne : quel avenir pour Monabanq ?

Le Crédit Mutuel veut « aller plus vite » sur la banque en ligne : quel avenir pour Monabanq ?

Assurance vie : jusqu'à combien puis-je placer sur mon contrat ?

Assurance vie : jusqu'à combien puis-je placer sur mon contrat ?

Banque en ligne : l'impressionnant succès de BoursoBank, qui a fait x10 en 10 ans !

Banque en ligne : l'impressionnant succès de BoursoBank, qui a fait x10 en 10 ans !