O_Fortuna_PLS

Membre

Bonjour,

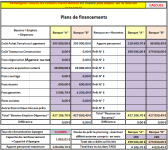

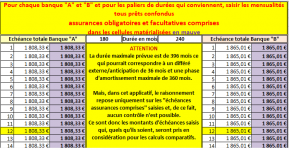

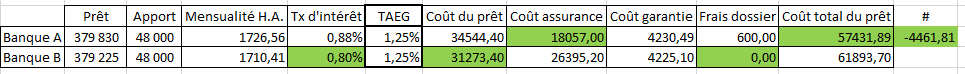

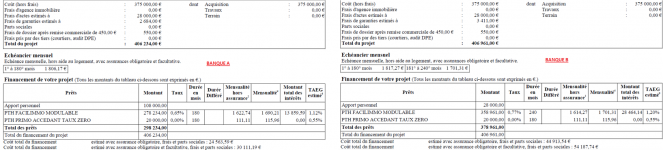

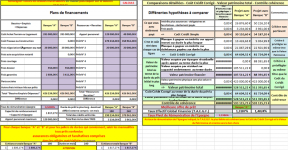

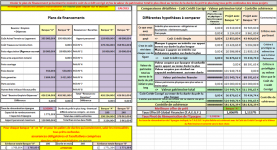

Pour l'acquisition de notre résidence principale nous avons eu les 2 propositions suivantes (La Banque Postale) :

- prêt : 298.5K | apport 128.5K | 15 ans | Tx d'int. 0.65% | TAEG 1.1% | Coût crédit : 32K

ou

- prêt : 380K | apport 48K | 20 ans | Tx d'int. 0.88% | TAEG 1.25% | Coût crédit : 57.5K

Nous disposons de 400K d'épargne, j'en suis arrivé à la conclusion (sans doute erronée) que pour trancher cela dépendrait de la rémunération des 80K empruntés en moins dans le cas de l'emprunt sur 20 ans, l'épargne qui ne serait pas apportée devant a minima compenser le surcoût du crédit (57.5-32 = 25.5K), soit une rémunération à 1.4% pendant 20 ans (80K*1.014^20)-80K=25.5K

Il y a surement d'autres points à prendre en compte auxquels je ne pense pas...

Autres questions :

- le conseiller m'a remis une "Simulation de projet immobilier", est-ce que ce document est recevable pour justifier de la recherche d'un prêt immobilier (je pense notamment à la clause suspensive d'obtention du prêt immobilier) ou faut-il un document du type "Offre ferme"?

- est-il normal qu'il n'y est pas dans la simulation les conditions détaillées du prêt , ex : les pénalités en cas de remboursement anticipés, etc?

- question un peu pareil pour l'AID, j'ai lu le post d'Aristide sur le sujet avec attention mais je n'ai rien sur les délais d'attente, de franchise, de plafond, etc. Les seuls infos : Quotité = 100% + Couverture : DC / PTIA / PTIA acc / ITT + les coûts pour ma compagne et moi-même

- concernant la garantie, idem ne figure que "Frais de garantie", même s'il s'agit d'une caution dont apparemment on nous reverserait la moitié en fin de prêt, est-ce que tout cela est compris dans le TAEG? Est-il possible de faire jouer la concurrence pour la garantie comme c'est le cas pour l'assurance invalidité-décès?

Merci pour votre aide (très précieuse)...

Pour l'acquisition de notre résidence principale nous avons eu les 2 propositions suivantes (La Banque Postale) :

- prêt : 298.5K | apport 128.5K | 15 ans | Tx d'int. 0.65% | TAEG 1.1% | Coût crédit : 32K

ou

- prêt : 380K | apport 48K | 20 ans | Tx d'int. 0.88% | TAEG 1.25% | Coût crédit : 57.5K

Nous disposons de 400K d'épargne, j'en suis arrivé à la conclusion (sans doute erronée) que pour trancher cela dépendrait de la rémunération des 80K empruntés en moins dans le cas de l'emprunt sur 20 ans, l'épargne qui ne serait pas apportée devant a minima compenser le surcoût du crédit (57.5-32 = 25.5K), soit une rémunération à 1.4% pendant 20 ans (80K*1.014^20)-80K=25.5K

Il y a surement d'autres points à prendre en compte auxquels je ne pense pas...

Autres questions :

- le conseiller m'a remis une "Simulation de projet immobilier", est-ce que ce document est recevable pour justifier de la recherche d'un prêt immobilier (je pense notamment à la clause suspensive d'obtention du prêt immobilier) ou faut-il un document du type "Offre ferme"?

- est-il normal qu'il n'y est pas dans la simulation les conditions détaillées du prêt , ex : les pénalités en cas de remboursement anticipés, etc?

- question un peu pareil pour l'AID, j'ai lu le post d'Aristide sur le sujet avec attention mais je n'ai rien sur les délais d'attente, de franchise, de plafond, etc. Les seuls infos : Quotité = 100% + Couverture : DC / PTIA / PTIA acc / ITT + les coûts pour ma compagne et moi-même

- concernant la garantie, idem ne figure que "Frais de garantie", même s'il s'agit d'une caution dont apparemment on nous reverserait la moitié en fin de prêt, est-ce que tout cela est compris dans le TAEG? Est-il possible de faire jouer la concurrence pour la garantie comme c'est le cas pour l'assurance invalidité-décès?

Merci pour votre aide (très précieuse)...