Bonjour à tous !

Après des mois de lecture assidue du forum, j'ai continué à clarifier mon plan d'investissement. Pas mal de mouvements, j'en profite pour updater le sujet. Je risque d'être long, mais je veux vraiment tester la cohérence de ma stratégie et avoir votre avis là-dessus.

Ma ligne directrice :

- Actions de croissance uniquement (à 2 exceptions près que j'expliciterai). @poam5356 vous aviez raison, à courir deux lièvres à la fois je ne partais pas dans le bon sens.

- Business que je peux comprendre uniquement avec une stratégie cohérente et qui me parle: Sartorius m'a vacciné même si j'en suis sorti sans perte.

- Diversification mais nombre de ligne restreint.

- La transition écologique à venir entre en ligne de compte.

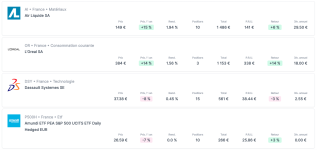

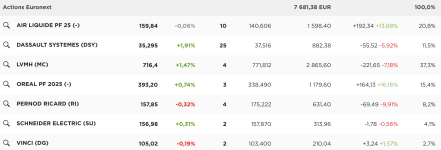

PEA:

Matériaux

Matériaux:

- Air Liquide: Action de bon père de famille, de fond de portefeuille, qui croit avec une incroyable régularité. Je crois en l'Hydrogène comme une des composantes de la transition énergétique. Je compte y revenir régulièrement, surtout en l'absence d'opportunité sur d'autres secteurs, plutôt l'année prochaine je pense.

- Je manque d'idée pour un complément. Linde ? Ouvert aux suggestions !

Luxe:

- LVMH: Que dire. Un ETF du luxe, fleuron du CAC40. Vraiment, je ne vois aucune faiblesse sur le long terme à ce titre. Excepté le retrait de Bernard Arnault, dont le génie porte ce groupe, même si la encore il semble avoir prévu le coup (à ce propos, très bon reportage il y a quelque jour sur France 4 au sujet de la lutte Gucci/LVMH, passionnant ! "Luxe, la fabrique du rêve" pour ceux que ça intéresse). La ligne me plaît en l'état, à voir en cas de baisse si je renforce.

- A terme, avec l'évolution de mes revenus j'aimerai entrer sur Hermès.

Consommation courante (++):

- L'Oréal: Référence mondiale en laquelle je crois beaucoup, portefeuille de marque développé, complémentaire. J'y crois au même titre qu'LVMH. Ligne que je veux faire grossir, idéalement d'ici la fin d'année mais j'ai priorisé d'autres lignes dernièrement.

- Pernod Ricard: Beau portefeuille de marque, très étendu avec de belles références. J'y vois un beau potentiel, même si je suis attentif à cette stratégie de premiumisation qui présente un risque. J'y vois plutôt une bonne opportunité d'augmenter les marges.

Technologie:

- DSY: La référence technologique française. J'y crois, et renforce régulièrement, les chiffres sont bons et la croissance soutenu. Le potentiel est important.

- J'exclus TEP pour laquelle j'ai de gros doute sur le business model. Le complément pourrait plutôt être ASML, même si je trouve le business des puces extrêmement sensible au contexte géopolitique (interdiction d'exportation en Chine par les USA). Ça me réfrène pour le moment, mais je ne l'exclus pas.

Industrie/Construction:

- Schneider Electrique: Leader dans son domaine, solution d'accompagnement et de suivi de la consommation qui mène à l'optimisation. Ça me parle, ça me plaît,et je la trouve intéressante toujours dans l'optique de la transition écologique.

- Vinci: Ici, première entorse à ma recherche de valeur de croissance. Mais selon moi la transition écologique va forcément nécessiter énormément de gros travaux, et je crois plus en la capacité de géants à se "verdir" qu'en la capacité d'émergence de petits acteurs écolos. A l'écoute tout de même d'alternative plus orientées croissance, la ligne est encore petite et je temporise pour l'instant.

Santé/Energie/Défense: Les grands absents.

- Santé: La seule option que je vois et qui me parle, c'est Novo Nordisk, notamment après avoir lu @Jeune_padawan & @poam5356. Leur potentiel semble dingue, mais je suis assez craintif sur ce secteur et j'ai l'impression d'avoir vu le train passer sans moi. En attente.

- Energie: J'aimerai un Total qui réinvestis l'argent de ses dividendes dans la transition écologique. Si vous connaissez je prends ahah. En attente faute de mieux.

- Défense: J'hésite entre le trio Dassault/Safran/Thales. J'aurais tendance à aller sur Thalès en qui je vois plus de potentiel de croissance, mais ici aussi l'impression d'avoir laissé passer le train. Je creuse le dossier.

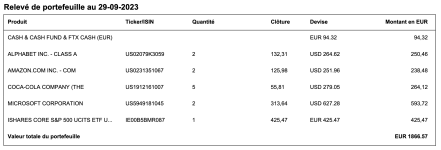

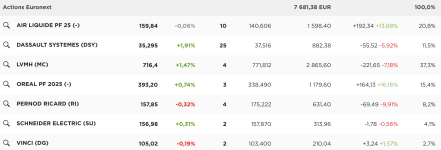

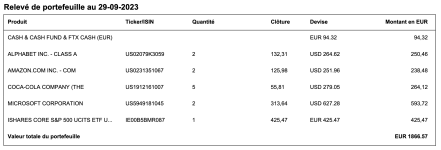

En complément du PEA, je possède également un CTO tel que visible ci-dessous. Pour celui-ci je serai beaucoup plus concis dans mes explications:

- GAFAM: Du grand classique, je suis entré à un cours intéressant et profité d'une opportunité de marché. Mais je crois en ces entreprises, moins en META dont j'ai du mal à comprendre la continuité de stratégie, je me suis donc abstenu. Pas d'Apple également car pas vu de fenêtre très claire.

- Coca-Cola: Seconde entorse à ma stratégie initiale. Consommateur excessif de leurs produits, je me suis lancé comme défi de réduire ma consommation et de réinvestir l'économie en action.

- ETF S&P 500: Simple, pratique, efficace. J'étudie la possibilité de liquider tout le reste du CTO pour le mettre ici et me focaliser sur le PEA (et faciliter mes déclarations au passage).

Voilà, désolé pour ce pavé massif, mais n'ayant pas posté depuis longtemps, j'ai voulu développer. Je suis très preneur de tout retour, et je serai ravi d'échanger sur nos stratégies respectives !

Dernier point: L'objectif des 10.000€ investis d'ici la fin d'année est quasiment atteint. A voir si je peux atteindre les 10k€ uniquement sur le PEA !

Merci de votre lecture, et bonne soirée !

. Ordre à seuil de déclenchement ?

. Ordre à seuil de déclenchement ? .

.