Tihty

Membre

Bonjour,

J'ai une AV Boursorama depuis 6 ans. Je viens d'en ouvrir deux autres chez Yomoni et Ramify. J'aurai fini le remboursement de mon emprunt immobilier dans 18 mois. J'ai une petite épargne de sécurité. J'envisage un horizon à 10-15 ans pour ces 3 AV, sachant que j'ai 53 ans, avec retraite prévue à 67 ans. Les profils de gestion pilotée de ces 3 AV est offensif. Ce sont de petites sommes donc la prise de risque ne me gêne pas pour le moment. Dois-je néanmoins tout laisser en profil offensif ? Sinon quelle allocation en gestion pilotée me conseillez-vous pour chez Boursorama, chez Yomoni, et chez Ramify ? Je n'envisage que de la gestion pilotée. Merci

J'ai une AV Boursorama depuis 6 ans. Je viens d'en ouvrir deux autres chez Yomoni et Ramify. J'aurai fini le remboursement de mon emprunt immobilier dans 18 mois. J'ai une petite épargne de sécurité. J'envisage un horizon à 10-15 ans pour ces 3 AV, sachant que j'ai 53 ans, avec retraite prévue à 67 ans. Les profils de gestion pilotée de ces 3 AV est offensif. Ce sont de petites sommes donc la prise de risque ne me gêne pas pour le moment. Dois-je néanmoins tout laisser en profil offensif ? Sinon quelle allocation en gestion pilotée me conseillez-vous pour chez Boursorama, chez Yomoni, et chez Ramify ? Je n'envisage que de la gestion pilotée. Merci

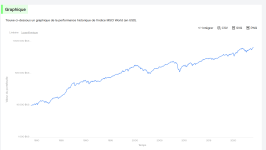

. Je vais quand même jeter un oeil à cet ETF Monde, on ne sait jamais.

. Je vais quand même jeter un oeil à cet ETF Monde, on ne sait jamais.

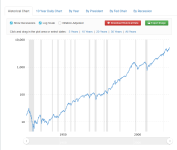

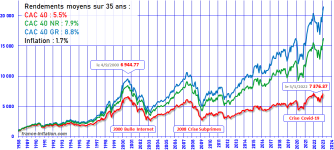

. S&P 500 TR (ou NTR c'est selon) est dividende réinvesti. Mais cela ne change rien à votre message sur le fait que la bourse est le plus rentable sur longue période.

. S&P 500 TR (ou NTR c'est selon) est dividende réinvesti. Mais cela ne change rien à votre message sur le fait que la bourse est le plus rentable sur longue période.