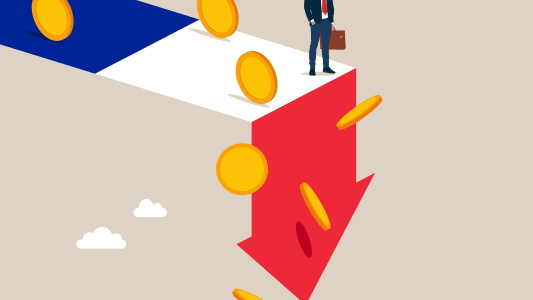

La France prévoit un déficit public de 5,4% du PIB en 2025, bien au-dessus de la limite de 3% fixée par les règles budgétaires européennes, et sa dette dépasse 3.300 milliards d'euros, soit presque 114% du PIB.

Les agences comme Fitch, Moody's et S&P Global classent la qualité de crédit des Etats - soit leur capacité à rembourser leur dette -, de AAA (la meilleure note) à D (défaut de paiement).

Ces notes sont anticipées par les investisseurs. Un Etat bien noté emprunte moins cher. Une dégradation, au contraire, renvoie le message d'un placement devenu plus risqué, ce qui peut pousser les investisseurs à demander une meilleure contrepartie pour prêter de l'argent, augmentant ainsi le coût de financement.

En France, c'est l'Agence France Trésor (AFT) qui gère la dette de l'Etat et qui lève des fonds en émettant régulièrement des titres de dette appelés des obligations d'État.

On parle d'OAT (obligations assimilables du Trésor) pour les emprunts à long terme et de BTF (bons du Trésor) pour le court terme.

Ces titres sont placés via une vente aux enchères, appelée « adjudication », où banques, assureurs et fonds de pension soumettent leurs offres. L'AFT sélectionne celles qui permettent d'emprunter le montant recherché au meilleur coût.

Pour les investisseurs, ces titres leur garantissent des intérêts réguliers jusqu'au remboursement une fois l'échéance arrivée.

Lors de la dernière adjudication début septembre, l'AFT a émis 11 milliards d'euros de dette, dont 1,8 milliard d'euros à échéance 30 ans à un taux de 4,43%, le plus haut observé depuis 2008, alors que l'AFT espérait 3,75%.

C'est le remboursement de ces intérêts qui constitue la charge de la dette. Elle représente aujourd'hui environ 55 milliards d'euros et menace de devenir le premier poste de dépenses de l'Etat français après l'Education nationale.

Une fois émises, les obligations circulent librement sur le marché obligataire, où elles s'achètent et se revendent en permanence.

C'est ce marché secondaire qui reflète en temps réel la confiance des investisseurs au travers du coût d'emprunt de la France : si la demande est forte, les taux baissent, si elle se tarit, ils montent.

C'est sur ce marché que récemment, le taux français à dix ans a dépassé son équivalent italien pour la première fois depuis le début des années 2000, les investisseurs ayant déjà pris en compte l'incertitude politique et budgétaire de la France.